Россия – активный участник мировой торговли рыбой. В 2009 г. экспортировано 43 % выработанной продукции или 36 % от веса улова. В 2012 г. экспорт составил 41 % от веса улова. Цена условной тонны российского экспорта в 2009 г. была ниже среднемировой в 1,91 раза. (Статистические сводки ФАО по международной торговле рыбной продукцией выходят с запозданием в 2-3 года. На сегодняшний день наиболее полная сводка по странам имеется за 2009 г. Совокупность пока не объединенных в официальную сводку ФАО данных за 2010 – 2012 гг. показывает, что основные пропорции данных ФАО за 2009 г. и следующие из них выводы остаются актуальными в 2013 г.)

• Использование мирового и российского улова в 2009 г. (данные ФАО)

|

Показатель

|

Мир

|

Россия

|

|

млн т

|

млрд $

|

Цена $/кг

|

млн т

|

млрд $

|

|

|

Улов+аквакультура

|

144,6

|

|

|

3,95

|

|

|

|

Продукция

|

51,72

|

|

|

3,33

|

|

|

|

Экспорт

|

32,61

|

101,8

|

3,12

|

1,43

|

2,32

|

|

|

Экспорт от объема продукции

|

63%

|

|

|

43%

|

|

|

|

Экспорт от объема улова ( в 2012 г. – 41%)

|

23%

|

|

|

36%

|

|

|

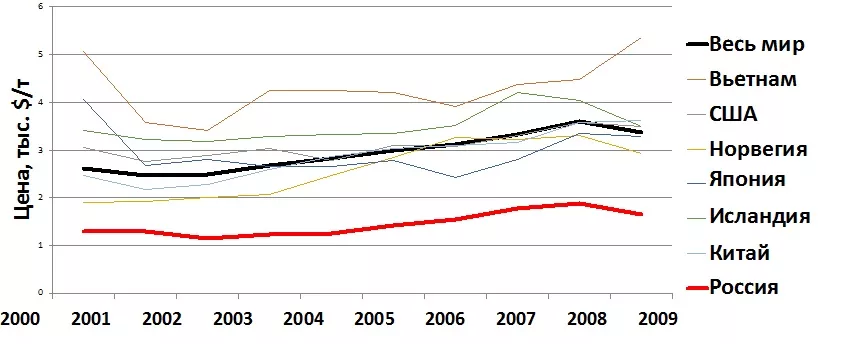

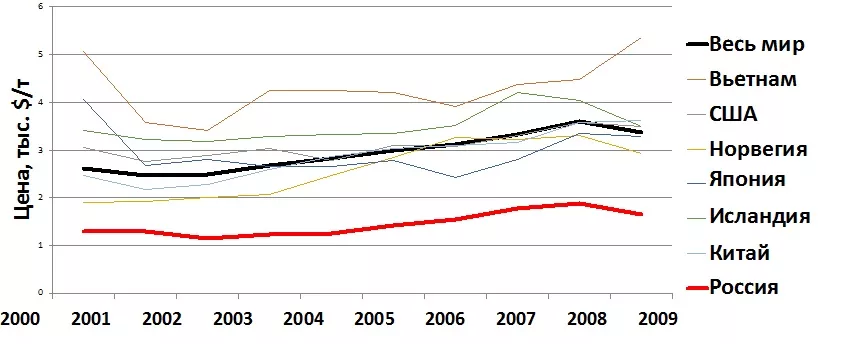

Низкая цена российского экспорта -многолетняя тенденция ( Низкая цена российского экспорта 2009 г. на предыдущем слайде – не аномалия 2009 года, а многолетняя закономерность).

Отрыв мировой цены экспорта растет

Превышение средней мировой цены экспорта рыбопродукции над российской, $/кг

Низкую цену российского экспорта нельзя объяснить видовым составом уловов, связанным с географическими особенностями страны. В российском экспорте нет значимого присутствия малоценных объектов

Доля филе в российском экспорте ниже среднемировой в 3,4 раза, рыбных полуфабрикатов и консервов – в 6,8 раза. (Низкая доля продукции высокой степени переработки – одна из причин относительно низкой цены российского экспорта по отношению к среднемировой).

|

Состав мирового и российского рыбного экспорта в 2009 г. (ФАО)

Показатель

|

Мир |

Россия |

|

Суммарная доля продукции высокой степени переработки в экспорте, %

|

32 |

7,4 |

| В том числе: филе |

11,31 |

3,83 |

| соленая, сушеная, копченая |

2,94 |

0,76 |

| полуфабрикаты и консервы без икры |

13,27 |

1,94 |

| икра |

0,17 |

0,12 |

|

полуфабрикаты и консервы из ракообразных и моллюсков

|

4,82 |

0,04 |

По возможному объему спроса, производства, общей стоимости и, следовательно, вклада в формирование цены условной тонны российского экспорта наибольшим потенциалом обладает производство рыбного филе.

Предпосылки роста выпуска филе есть:

1. Рыночные (потенциальный объем спроса, производства, суммарной стоимости)

1. Рыночные (потенциальный объем спроса, производства, суммарной стоимости)

2. Технологические: наиболее технологичные для производства филе тресковые виды (минтай, треска, пикша) составляют около 65% улова в экономзоне России, в том числе - 50% минтай, вылов которого в последние годы составляет 1,5 – 1,6 млн. т.

2. Технологические: наиболее технологичные для производства филе тресковые виды (минтай, треска, пикша) составляют около 65% улова в экономзоне России, в том числе - 50% минтай, вылов которого в последние годы составляет 1,5 – 1,6 млн. т.

Следовательно:

Надо наращивать производство и экспорт филе и, прежде всего, филе минтая!

На практике объем и доля филе минтая в экспорте в последнее десятилетие не увеличивались, а сокращались! (Почему выпуск филе в 2000 –е гг. сокращался?)

Сокращения выпуска и экспорта филе минтая обусловлено совокупностью обстоятельств внешнего и внутреннего рынка. Внешний рынок: опережающий рост цены на мороженый минтай по отношению к филе ориентировал производителей на сокращение выпуска филе

|

Данные ФТС

|

2000 г

|

2001 г

|

Прирост цены в 2001 г.

|

Прирост дохода производителя на 1 т улова в 2001 г.

|

|

Цена, $/т

|

Цена, $/т

|

|

Мороженый минтай

|

466

|

650

|

184

|

108

|

|

Филе минтая

|

1379

|

1389

|

10

|

3

|

Внешний рынок: с середины 1990 –х формировалась долговременная ценовая тенденция на снижение доходности выпуска филе российскими производителями. (Чем обусловлена эта тенденция? Невидимая рука рынка??? Вряд ли.)

Отношение цены филе минтая к цене мороженого минтая

Почему снижение выгодности экспорта филе не переориентировало продажи на внутренний рынок?

Это позволило бы сохранить объемы производства.

Потому что началась интервенция импортного филе на внутренний рынок.

В 2008 г. импорт достиг 250 тыс. т, из которых 205 тыс. т (81 %) пришлось на выращенные пресноводные рыбы.

Импортное филе, заведомо уступающее минтаевому по качеству, закупалось и продавалось по сопоставимой цене, а темп роста цены был выше, чем у филе минтая.

Российский рынок заполнялся импортным филе низкого качества, но отвергал качественное российское филе по сопоставимой цене! Это – не было выбором покупателей! Это - навязывание спроса иностранным производителем и действующим в России торговым капиталом.

На внутреннем лососевом рынке иностранный производитель и действующий в России торговый капитал также навязывают спрос российскому потребителю!

Несмотря на очень высокий темп роста объемов импорта лососей, стоимость импорта росла еще быстрее!

Объем всего импорта лососей за 10 лет вырос в 4,28 раза, а стоимость в 10,55 раз! Объем импорта норвежского лосося вырос в 3,67 раза, а стоимость – в 9,49 раза!

Цена импорта норвежского лосося за 2003- 2012 гг. выросла в 2,53 раза, что выше инфляционного прироста за эти годы (2,21 раза).

Оптовые цены российского лосося природного происхождения (тихоокеанские лососи) выросли за эти годы не более, чем в 1,5 -1,7 раза, что значительно ниже инфляционного темпа (2,21 раза).

Сравнение цен на рыбу и др. товары в 2005 - 2011 гг. по данным Росстата и ФТС (Данная таблица и предшествующие ей графики дают основания утверждать о сформировавшихся тенденциях)

|

Показатель

|

Прирост фактической цены за 2005-2011 гг. , в разах

|

Расчетный прирост цены в соответствии с показателем инфляции, в разах

|

|

Мороженая рыба на внутреннем рынке

|

1,60

|

1,76

|

|

Минтай б/г в портах Дальнего Востока*

|

1,22

|

1,76

|

|

Дизтопливо

|

1,81

|

1,76

|

|

Электроэнергия

|

2,23

|

1,76

|

|

Хлеб

|

2,09

|

1,76

|

|

Молоко

|

2,05

|

1,76

|

|

Говядина

|

2,10

|

1,76

|

|

Импортное рыбное филе

|

1,70

|

1,76

|

|

Экспортное рыбное филе

|

1,43

|

1,76

|

|

Экспортное филе минтая

|

1,27

|

1,76

|

|

Импортный лосось весь

|

3,71

|

1,76

|

|

Импортный норвежский лосось

|

1,89

|

1,76

|

|

Российск. лосось на внутреннем рынке*

|

1,50

|

1,76

|

К настоящему времени сформировались следующие тенденции:

1. Цена на основные по объему и стоимости виды российской рыбопродукции (мороженую рыбу, филе, тихоокеанский лосось) растет медленнее инфляционной, а на основные компоненты её себестоимости (топливо, электроэнергию) - быстрее инфляционной.

2. Темп роста объемов поступления и цены ряда важных видов качественной российской рыбопродукции на внутреннем рынке ниже соответствующих показателей импортируемых аналогов, как правило, уступающих по потребительским качествам.

3. Темп роста цен на ряд важнейших продуктов питания (хлеб, молоко, говядину) на внутреннем рынке выше инфляционного и значительно выше, чем на отечественную рыбопродукцию.

21.08.2013. Филе тиляпии – 374,75 руб/кг. Цена импорта филе тиляпии в 2012 г. - 69,59 руб/кг. Цена экспорта филемминтая морской заморозки в 2012 г. - 76,4 руб/кг. (Фото сделано в сетевом супермаркете «Билла», в Москве, 21.08.2013. Розничные цены противоречат тезису о недостаточной покупательной способности российского рынка для высококачественной отечественной продукции и недостаточном стремлении российских рыбаков поставлять продукцию на внутренний рынок).

21.08.2013 г. Филе минтая: 339,8 руб/кг. Цена экспорта филе минтая морской заморозки в 2012 г. -76,4 руб/кг. (Фото сделано в сетевом супермаркете «Билла», в Москве, 21.08.2013. Розничные цены противоречат тезису о недостаточной покупательной способности российского рынка для высококачественной отечественной продукции и недостаточном стремлении российских рыбаков поставлять продукцию на внутренний рынок).

Выводы:

- Тезис о неплатежеспособности и ограниченности спроса внутреннего рынка на высококачественную отечественную продукцию высокой степени переработки не соответствует действительности.

- Крупные иностранные производители во взаимодействии с крупным российским или иным торговым капиталом и торговыми сетями сформировали устойчиво действующие в последнее десятилетие механизмы заполнения внутреннего рынка импортной продукцией, уступающей отечественным аналогам по конкурентным показателям.

- Эти же силы эффективно используют финансовые и иные резервы для препятствия допуска на рынок российской продукции высокой степени переработки (пример - филе минтая) и переноса центров формирования добавленной стоимости и рабочих мест из России в другие страны. Сопоставимого по эффективности механизма защиты и продвижения российской рыбопродукции нет. 4.

- Низкая доля отечественной продукции высокой степени переработки –результат отсутствия механизма защиты и продвижения её на внутренний и внешний рынок и наличия такого механизма у конкурентов. Никаких претензий к рыбакам в связи с этим быть не может. Несмотря на рост себестоимости, российский улов за последние 10 лет увеличился на 1,3 млн. т, - до 4.25 млн т. Этого объема достаточно для потребления в соответствии с медицинским нормами и полного выполнения требований доктрины Продовольственной безопасности, что свидетельствует об эффективности отраслевого управления запасами ВБР и промыслом. Наши рыбаки в труднейших экономических условиях делают все возможное и полностью обеспечивают запросы внутреннего рынка при темпе роста цен на их продукцию ниже инфляционного.

- Выполнение в полном объеме Пункта 2 Поручения Президента Пр-1943 от 19.08.2013 о закупках российской рыбопродукции для государственных и муниципальных нужд может создать постоянный механизм её продвижения, защитит отечественного производителя на внутреннем и на внешнем рынке, создаст альтернативу зарубежному рынку и приведет к росту доли продукции высокой степени переработки и цены экспортной продукции. •

Автор благодарит директора Института М.К. Глубоковского заподдержку, обсуждение, замечания и советы и Н.В Яновскую, Г.А. Бондаренко и Е.А. Ядыкину за подготовку материалов и большую помощь в работе.

Список источников:

1. http://www.fao.org Официальная статистика.

2. Яновская Н.В., Ядыкина Е.А., Климова Е.А. Международная торговля рыбными товарами в 2006 – 2009 гг.» (по данным ФАО). М.: ВНИРО, 2011.

3. gks.ru. Официальные данные Росстата.

4. http://www.customs.ru/ Официальные данные Федеральной таможенной службы.

5. Форма федерального государственного статистического наблюдения № 1-П (рыба).

Случайная статья

Публикации

Размножение нитей порфиры.

Подготовка раковин для сбора спор водоросли.

Плавающие сети для выращивания порфиры.

Выращивание порфиры в литоральной зоне.

Разновидности порфиры:

1) Porphyra haitanensis ha

2) Porphyra yezoensis

Урожай

2003: 72 753 тонны

2004: 81 017 тонн

Площадь:

2003: 28 427 га

2004: 72 340 га

1. Рыночные (потенциальный объем спроса, производства, суммарной стоимости)

1. Рыночные (потенциальный объем спроса, производства, суммарной стоимости) 2. Технологические: наиболее технологичные для производства филе тресковые виды (минтай, треска, пикша) составляют около 65% улова в экономзоне России, в том числе - 50% минтай, вылов которого в последние годы составляет 1,5 – 1,6 млн. т.

2. Технологические: наиболее технологичные для производства филе тресковые виды (минтай, треска, пикша) составляют около 65% улова в экономзоне России, в том числе - 50% минтай, вылов которого в последние годы составляет 1,5 – 1,6 млн. т.